Was sind NFTs?

Non-Fungible Tokens, kurz NFTs, sind digitale Token bzw. digitale Vermögenswerte, die einzigartig, nicht austauschbar und verifizierbar sind.

Im Gegensatz zum Fungible Token wie, zum Beispiel Bitcoin (BTC) oder Ether (ETH), sind NFTs nicht austauschbar oder kopierbar. Man kann NFTs auch nicht in den Händen halten oder in der physischen Welt verwenden.

NFTs werden über eine Blockchain verwaltet, eine Art riesiges digitales Hauptbuch, das Informationen und Transaktionen speichert. Mit NFTs kann man dank der Blockchain-Technologie das Eigentum an digitalen Objekten nachweisen. Damit sind NFTs eine innovative Form von digitaler Kunst und Sammlerstücken.

Ein NFT kann alles sein, was in digitaler Form existieren kann: Gemälde, Videos, Musik, GIFs, virtuelle Avatare, Online-Game-Skins oder auch Tweets.

Wie werden NFTs steuerrechtlich behandelt?

NFTs dürfen als Kunst- oder Wertgegenstände betrachtet werden, die somit wie Kryptowährungen versteuert werden müssen.

Hier muss man zwischen selbständiger Arbeit, privaten Veräußerungsgeschäften sowie gewerblichen Handel unterscheiden.

Da dieser Bereich noch sehr neu und jung ist, fehlen bislang noch steuerrechtliche Vorgaben seitens der Finanzaufsicht. Auch in dem neuen BMF-Schreiben zur Besteuerung von Kryptowährungen und Token vom 10. Mai wurden NFTs noch nicht behandelt. Aber, anders als bei Kryptowährungen liegt der wahre Wert des NFT in dem Wirtschaftsgut, der hinter dem NFT steckt. Da NFTs aktuell (noch) hauptsächlich als digitale Kunstwerke betrachtet werden, wollen wir vor allem über die steuerliche Behandlung von NFT-Kunstwerken sprechen.

Wie wird der private Handel von NFTs besteuert?

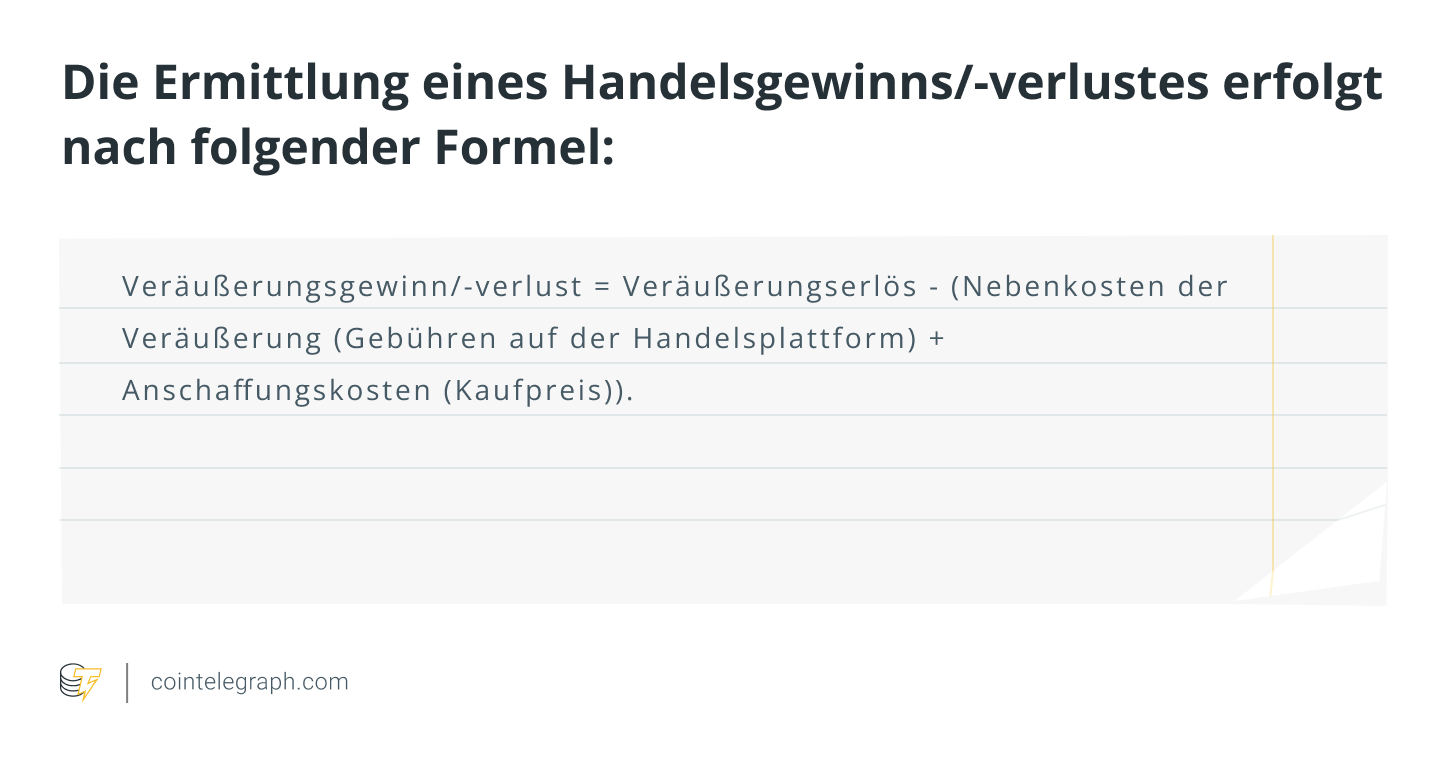

In der Regel gelten solche Gewinne aus dem NFT-Verkauf als privates Veräußerungsgeschäft und fallen unter die Kategorie „andere Wirtschaftsgüter“ bei der Einkommensteuer.

Wenn du als Privatanleger NFTs nicht selbst prägst, kannst du sie auf entsprechenden Marktplätzen wie Opensea, Rarible oder Mintable gegen Kryptowährungen, vereinzelt aber auch gegen Fiatgeld, kaufen oder verkaufen.

Hierbei muss du Gewinne aus dem Handel mit NFTs verteuern (genau wie Gewinne aus dem Verkauf von Kunstobjekten aus dem Privatvermögen), wenn ein Verkauf innerhalb eines Jahres nach dem Erwerb erfolgt. Die Gewinne sind aber steuerfrei, wenn der aus den privaten Veräußerungsgeschäften erzielte Gesamtgewinn im Kalenderjahr weniger als 600 Euro beträgt.

Nicht vergessen: Die Gewinne aller deinen privaten Veräußerungsgeschäfte, zum Beispiel aus dem Handel mit Kryptowährungen oder Gold, werden für diese Freigrenze zusammengerechnet. Wird die Freigrenze überschritten, muss der gesamte Betrag ab dem ersten Euro versteuert werden.

Beim Tausch eines NFT gegen Kryptowährung oder umgekehrt wird ebenfalls ein Gewinn/Verlust realisiert. Dabei ist eine Umrechnung in Euro zum Zeitpunkt des Tauschs vorzunehmen.

Liegt zwischen dem Kauf und Verkauf der Kryptowährungen mehr als ein Jahr, sind die Gewinne komplett steuerfrei. Dabei spielt die Höhe des Gewinns keine Rolle und du musst ihn auch nicht in deiner Steuererklärung angeben.

Kann ich so häufig mit NFTs handeln, wie ich möchte?

Ja, aber wer häufig mit NFTs handelt, kann irgendwann in die Gewerblichkeit rutschen. Die Vorteile der 1-Jahr-Haltefrist können aber nur private NFT-Händler, die gelegentlich handeln, ausnutzen.

Der wiederholte An- und Verkauf von NFTs kann vom Finanzamt als gewerblicher Handel eingestuft werden. In diesem Fall fallen auf die Gewinne aus dem Verkauf von NFTs auch die Gewerbesteuer an, die in der Regel zwischen 7 und 20 Prozent beträgt. Außerdem wird jeder Gewinn unabhängig von einer Haltefrist besteuert. NFT-Verkäufer haben damit keine Möglichkeit, steuerfreie Gewinne zu erzielen.

Ob ein gewerblicher Handel vorliegt, kann nur das Finanzamt oder ein Steuerberater klären. Da die Rechtslage um NFTs noch unklar ist, ist es besser, all deine Gewinne aus dem NFT-Handel gegenüber dem Finanzamt offenzulegen und in der Steuererklärung anzugeben. So kannst du vermeiden, dass man dir Steuerhinterziehung vorwirft.

Darüber hinaus sollten gewerbliche NFT-Händler das Geldwäschegesetz (GwG) und die in ihm enthaltenen Sorgfalts-, Risikomanagement- und sonstigen Pflichten im Blick haben. Denn solche Kryptohändler könnten als „Güterhändler“ in den Geltungsbereich des GwG fallen.

Welche Steuern fallen an, wenn ich eigene Kunst als NFT verkaufe?

Wenn du deine eigenen digitalen Kunstwerke (hier: NFTs) herstellst und sie verkaufst, fällt dies unter der Kategorie “Einkünfte aus einer künstlerischen Tätigkeit”.

Wenn du eigene NFTs mintest (herstellst), musst du die Einnahmen aus deiner künstlerischen Tätigkeit versteuern. Eine künstlerische Tätigkeit liegt aber nur dann vor, wenn du eine eigenschöpferische Leistung bringst, in der deine individuelle Anschauung sowie eine hinreichende Beherrschung einer Technik zum Ausdruck kommen.

Dabei hast du allgemeine Regeln zu beachten:

Umsatzsteuer

Die Umsätze unterliegen grundsätzlich der Umsatzsteuer, wobei der Regelsteuersatz 19 Prozent und der ermäßigte Steuersatz 7 Prozent beträgt. Es gibt aber noch keinerlei Aussagen der Finanzaufsicht darüber, welcher Steuersatz genau für den Verkauf eigener NFTs gilt.

Wenn du aber nebenberuflich deine eigenen NFTs verkaufst, kannst du als Kleinunternehmer keine Umsatzsteuer abführen. In diesem Fall müssen deine Umsätze im Vorjahr unter 22.000 Euro und im laufenden Jahr unter 50.000 Euro liegen.

Einkommensteuer

Die Einkünfte aus der künstlerischen Tätigkeit sind als selbständige Einkünfte zu erfassen. Die Höhe der zu zahlenden Einkommensteuer hängt von deinen Umsätzen bzw. deinem Gewinn ab: Je mehr du verdienst, desto höher ist auch der Steuersatz.

Die durch die Tätigkeit anfallenden Ausgaben kannst du von den Einnahmen abziehen. Wenn du eigene NFTs nebenberuflich versteuert, ist der Gewinn mit deinem weiteren Einkommen zu versteuern.

Gewerbesteuer

Die Einkünfte aus der selbständigen Arbeit unterliegen nicht der Gewerbesteuer.

Haftungsausschluss. Die in diesem Beitrag bereitgestellten Informationen dienen nur der allgemeinen Informationen. Die Informationen wurden nach bestem Wissen und Gewissen vervollständigt und erheben weder Anspruch auf Richtigkeit noch auf Genauigkeit. Für detaillierte Informationen zu Krypto-Regulierungen empfehlen wir, einen zertifizierten Rechtsberater im jeweiligen Land zu kontaktieren.